Trinity Industries vende vagones, tolvas, tanques, y acopladores, presta servicios de gestión y mantenimiento de flotas de vagones (75,930 vagones de propiedad o arrendados). Ofrece productos para carretera: barandas y barreras de protección. Fabrica estructuras de acero para la transmisión y distribución de energía eléctrica. Vende barcazas de tolva abierta para el transporte de granos y carbón. La compañía fue fundada en 1933, cuenta con 12.520 empleados y tiene una capitalización de mercado de 3,88B (ventas de 6,53B).

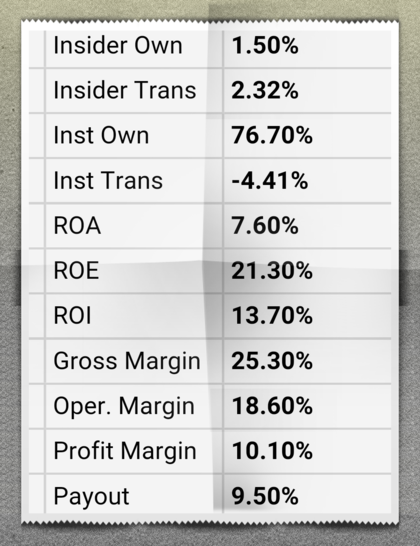

Actualmente la empresa cotiza cerca de su valor contable (21,9€). Las ventas de la compañía casi duplican la valoración actual de la empresa en conjunto, y reparte un dividendo 0,44$ por acción (destina un 9,5% del beneficio a retribuir a sus accionistas). Hoy la cotización ha caído por debajo de su mínimo anual de 24,03€ y cotiza a 5,94 veces los beneficios generados.

Desde mediados de 2014 la cotización continúa muy bajista, habiendo pasado de 50$ a los 23,65$ actuales: puede que los cortos hayan ayudado a esa caída de la cotización (short ratio de 7,10).

Buenas rentabilidades y buenos márgenes: la rentabilidad sobre los fondos propios es de un 21,30% y el margen de beneficio de un 10,10%.

El historial de beneficios tiene buen aspecto: 0,43, 0,89, 1,6, 2,38, 4,19...

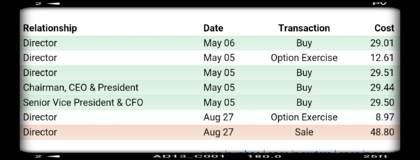

Algunos insiders entraron fuerte en el valor cuando la cotización estaba alrededor de los 29$:

Como todo no puede ser perfecto habría que decir también que la deuda está algo por encima del patrimonio de la compañía, aunque va amortizando deuda y recomprando acciones propias. Con los beneficios actuales el precio objetivo de compra calculado con la fórmula de Graham se situaría en los 45,65$. Una small cap con buenos fundamentales cotizando cerca de su valor en libros y en pleno canal bajista (RSI indicaría sobreventa); por otro lado una acción muy volátil que con la incertidumbre actual no creo que reduzca un Beta de 2.15. Comprar aprovechando la caída quizás no sea una mala estrategia sin perder de vista la evolución de su nivel de endeudamiento y de sus beneficios.

@Serts1